どうもkuwapa66です!

結論から言うと非課税世帯になるには、自分の住んでいる区市町村で決められた非課税世帯限度額を下回っていれば届け出無しで非課税世帯になるにる。

この額は前年度の所得額によって決まる。

計算方法は「売上−経費(減価償却込)−青色申告特別控除=所得額」の金額となります。配偶者特別控除や医療控除は含みません。

いや〜確定申告の時期・・・いつもなら憂鬱なはずが今年はほぼ終わっってる。あとは時期が来たら最終確認してe-Taxで送信するだけ!なんでこんなに余裕なのかと言うとコロナ禍で協力金や政府の緊急支援対策などの提出で月の売上の数字が必要だったからです。

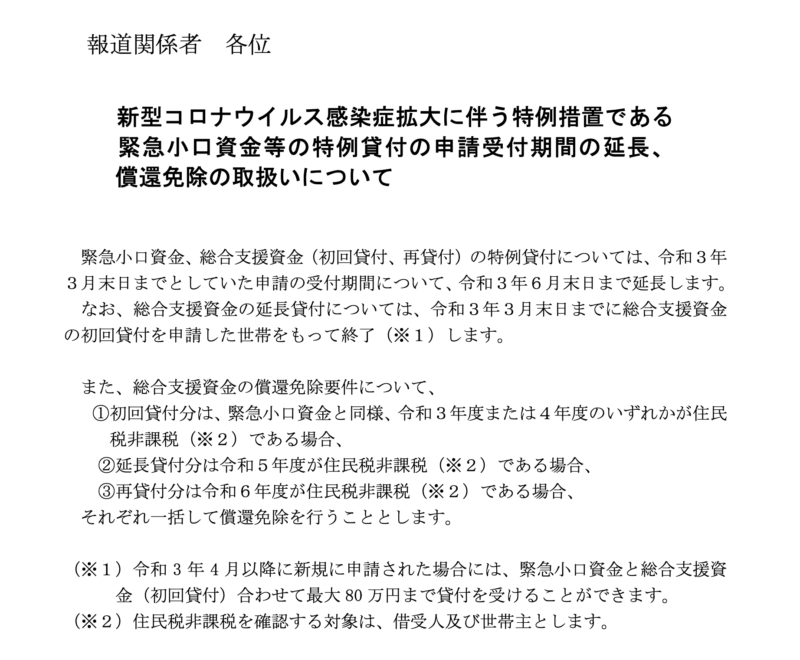

そして緊急小口資金特例貸付、総合支援資金特例貸付は返済免除要件があります。

私は①緊急小口資金特例貸付、②総合支援資金初回貸付と④総合支援資金再貸付を借りました。

どの貸付がいつの収入で返済免除が決まるかというと

| 償還初年度目 (令和4年度) | 償還2年度目 (令和5年度) | 償還3年度目 (令和6年度) | 判定対象となる 課税要件 | |

| ①緊急小口資金 | 20万 | 令和3年度又は 令和4年度が 住民税非課税 | ||

| ②総合支援資金 初回貸付分 | 45万/60万 | 令和3年度又は 令和4年度が 住民税非課税 | ||

| ③総合支援資金 延長貸付分 | 45万/60万 | 令和5年度が 住民税非課税 | ||

| ④総合支援資金 再貸付 | 45万/60万 | 令和6年度が 住民税非課税 |

私の場合は令和3年か4年が非課税世帯であること、また令和6年度も非課税世帯にする必要がある。

※注意 均等割が非課税でないといけません。

非課税世帯の計算方法

非課税世帯かの計算方法は前年の所得に応じて計算します。

つまり令和3・4年度非課税世帯は前年の令和2・3年の所得が扶養人数で変わるのだが一定数下回れば届け出なしで非課税世帯となる。この金額は区市町村によりことなるので「〇〇市 非課税世帯」などで検索してもらえてば出でくるだろう。

所得額とはどこまでの額なのか?

個人事業主は確定申告をしすが。所得は基本的に売上から経費を引いた額、ただ分かりづらいのが、所得控除です。控除の種類はたくさんありますが、この非課税の所得額として計算に入れられるのは「青色申告特別控除」のみです。

確定申告書類でいうと赤枠です。

どうでしたか?なんとなくで勧めていくと最後で焦って経費が足らないとか、無駄に経費を使ってしまったなどならないようにある程度計算しておきましょう。

各市町村で住民税のシュミレーションができると思います。売上と経費を入力する場所があり、多くの場合は経費に青色申告特別控除を足した額で入力します。

あと私が迷ったには基礎控除と配偶者特別控除、子供の扶養控除です。

基礎控除は住民税の所得割の計算で使い均等割では含みません。

配偶者特別控除は配偶者に収入がある場合のみに適応となり、収入が無いようでしたら配偶者控除となります。

16歳未満の子供の控除ですが、医療費や教育費が免除になってから代わりにここでの扶養控除額は無くなりました。ただ非課税世帯の基準額を決める人数には含めます。

コメント